Finanční řízení podniku

Obsah prezentace

1/ ŘÍZENÍ ZÁSOB

2/ CASH MANAGEMENT

3/ FINANČNÍ ANALÝZA

4/ BONITNÍ / BANKROTNÍ MODELY

Úvod

Finanční řízení podniku souvisí s třetí (3) přednáškou, týkající se majetkové / kapitálové struktury.

Ve čtvrté (4) přednášce se doplní znalosti o oblasti řízení a/ zásob a b/ peněžních toků, které ovlivňuji platební schopnost podnikatelského subjektu.

Součást finančního řízení tvoří zpracování finanční analýzy, které jsou vhodné pro komplexní zhodnocení ekonomické situace podniku.

Na základě výsledku z finanční analýzy lze posoudit, kdy se podnik blíží bankrotu / předlužení / platební neschopnosti.

1/ ŘÍZENÍ ZÁSOB

Podnik udržuje zásoby skupin majetku:

- materiál (dřevo / kov / kancelářské potřeby),

- nedokončená výroba a polotovary (dřevo v procesu sušení),

- produkty (kytara / letadlo / automobil / tiskárna / notebook),

- zboží (reklamní předměty / tonery).

PROBLEMATIKA ŘÍZENÍ ZÁSOB

- Optimalizace výše zásob / stanovování frekvence / velikosti dodávek.

- Zajištění efektivnosti manipulace prostředků na zásoby (finance / čas / technické prostředky).

- Zajištění plynulé výroby (podnikání).

- Náklady na dopravu / skladování a další.

METODY ŘÍZENÍ ZÁSOB

ABC

Zásoby se dělí na tři (3) skupiny (A-B-C), které se usměrňují / řídí následovně:

- Skupina A:

- menší počet položek, uplatní se stálá kontrola zásob,

- (struny / tonery).

- Skupina B:

- zásoby jsou sledovány méně často a jsou udržovány větší zásoby,

- (dřevo / kov).

- Skupina C:

- eviduje se a hlídá okamžik, kdy se blíží minimální zásoba,

- (speciální druhy dřeva).

METODY ŘÍZENÍ ZÁSOB

Just-in-Time

- Vede k minimalizaci zásob,

- cíl = nulový objem zásob,

- podstata = odebírající článek dostává položky zásob od dodavatele v okamžiku potřebnosti,

- při správné / dokonalé aplikaci není nutná tvorba zásob, dodávající / odebírající článek,

- možné překážky (nekvalitní součástky / nespolehlivost dopravy / poruchy v zásobovacím řetězci).

HODNOCENÍ EFEKTIVNOSTI ŘÍZENÍ ZÁSOB

Obrátka zásob

Obrátka zásob

OZ = náklady na prodané zásoby / průměrná výše zásob.

Náklady na prodané zásoby = náklady na prodané výrobky + náklady na prodané zboží + náklady nedokončené výroby + spotřeba materiálu.

- Kolikrát se zásoby nakoupí / prodají během daného období (roku),

- čím vyšší je ukazatel OZ, tím podnik a/ rychleji obrací zásoby a b/ aktivněji využívá kapitál vložený do zásob.

HODNOCENÍ EFEKTIVNOSTI ŘÍZENÍ ZÁSOB

Doba obratu zásob (DOZ)

Doba obratu zásob (DOZ)

DOZ = 360 * průměrná výše zásob / náklady na prodané zásoby.

Náklady na prodané zásoby = náklady na prodané výrobky + náklady na prodané zboží + náklady nedokončené výroby + spotřeba materiálu.

- Za jak dlouho (kolik dní) se průměrně obrátí zásoby,

- nižší ukazatel DOZ – podnik rychleji obrací zásoby.

2/ CASH MANAGEMENT

Cash management

= portfolio nástrojů, umožňuje společnosti a/ efektivně řídit likviditu / cash-flow a b/ optimalizovat nároky na provozní financování.

Cíle řízení likvidity

- včasná splatnost závazků,

- eliminace souběhu půjček / finančního majetku (podnik nedrží finanční majetek / nepůjčuje si na běžné úhrady),

- zůstatky finančního majetku jsou úročeny (volné prostředky přináší úrok),

- minimalizace nákladů na krátkodobé financování (úroky z úvěrů) / maximalizace výnosů z finančního majetku (úroky z půjček).

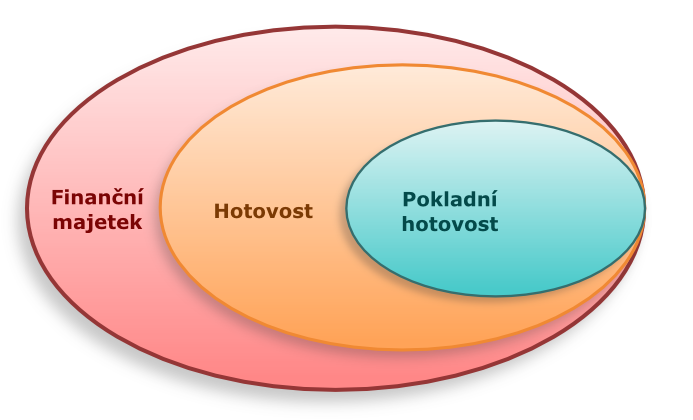

VZÁJEMNÝ VZTAH PENĚŽNÍCH VELIČIN

Pokladní hotovost + prostředky na bankovních účtech = hotovost.

Hotovost + vklady / pokladniční poukázky / krátkodobé cenné papíry = finanční majetek.

PLÁNOVÁNÍ LIKVIDITY

- Informuje o disponibilní hotovosti v budoucnosti.

- Plánuje na dobu do šesti (6) měsíců s následujícími horizonty plánů:

- denní stavy – z ranních výpisů,

- krátkodobý plán – 1 týden podle vystavených / přijatých faktur (FA),

- střednědobý plán – 1 měsíc podle uzavřených smluv,

- dlouhodobý výhled – maximálně na 6 měsíců dle obchodních plánů. (delší horizont nelze, plán reaguje na aktuální vývoj).

3/ FINANČNÍ ANALÝZA

Absolutní ukazatele

- Východiskem jsou údaje z výkazů účetní závěrky podniku (rozvaha / výkaz zisků a ztrát),

- rozvaha obsahuje veličiny a/ stavové výkaz zisků / ztrát (VZZ) a b/ tokové výkaz cash flow (VCF),

- absolutní ukazatele představují výsledky a/ horizontální a b/ vertikální analýzy struktury finančních výkazů.

A/ HORIZONTÁLNÍ ANALÝZA

- Základní otázky:

- O kolik jednotek se změnila položka v čase?

- O kolik % se změnila jednotka v čase?

- Uváděna meziročně / za několik období,

- cílem je změřit pohyby jednotlivých veličin.

Příklad

Náklady na přepravu pasažéru klesly o 10 % mezi rokem 2018 a 2019. Tržby z prodaných zájezdů přes internet meziročně vzrostly o 35 %. V letech 2018 až 2019 rostly mzdové náklady průměrně o 12 % ročně.

B/ VERTIKÁLNÍ ANALÝZA

-

Odpovídá na:

- Z jakých položek se skládá daná skupina?

- Jaký je podíl položky ve skupině?

- Lze srovnávat výsledky z několika časových období / se srovnatelnými podniky / konkurencí,

- cílem je zjistit, podíl majetkových položek na celkové bilanční sumě (=aktiva).

Příklad

Mzdové náklady tvoří a/ 60 % nákladů osobních b/ 40 % nákladů celkových. Dlouhodobý majetek podniku tvoří 60 % budova s pozemkem a 40 % vybavení prodejen.

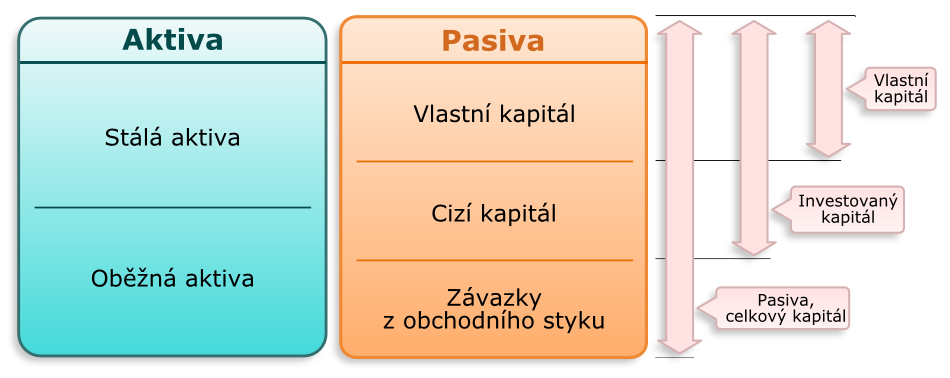

INVESTOVANÝ KAPITÁL

- Investovaný kapitál = dlouhodobý majetek + oběžná aktiva – krátkodobé závazky.

- Hodnotí schopnost podniku zvětšit investovaný kapitál.

C/ POMĚROVÉ UKAZATELE

- Reprezentují bloky ukazatelů:

- rentability,

- likvidity,

- aktivity,

- zadluženosti.

- Ukazatele se uspořádávají do paralelních / pyramidových soustav.

1/ RENTABILITA

Rentabilita

= poměřuje výsledky hospodaření s použitými podnikovými zdroji

ROCE = rentabilita investovaného kapitálu

= EBIT / vlastní kapitál + rezervy + dlouhodobé závazky + bankovní úvěry dlouhodobé

- Jaká výše provozního hospodářského výsledku dosáhl podnik z 1 investované koruny.

ROA = rentabilita aktiv

= EBIT / aktiva

- Míra zisku na 1 korunu aktiv.

1/ RENTABILITA

ROE = rentabilita vlastního kapitálu

= čistý zisk / vlastní kapitál

- Kolik čistého zisku je na 1 korunu investovaného kapitálu akcionářem.

ROS = rentabilita tržeb

= EBIT / (tržby z prodeje vlastních výrobků a služeb + tržby z prodeje zboží)

- Míra zisku, která náleží 1 koruně tržeb.

2/ LIKVIDITA

- Stav a/ platební schopnosti nebo b/ schopnosti majetku přeměnit se na peněžní prostředky.

- Do výpočtu vstupují položky oběžného majetku (zásoby / pohledávky / peníze).

Běžná likvidita

= oběžná aktiva / krátkodobé závazky

- Kolikrát pokrývají oběžná aktiva krátkodobé závazky podniku.

- Doporučená hodnota se pohybuje mezi 1,6 - 2,5.

2/ LIKVIDITA

Pohotová likvidita

= oběžná aktiva – zásoby / krátkodobé závazky

- Vylučujeme nejméně likvidní část oběžných aktiv – zásoby.

- Doporučená hodnota se pohybuje mezi 0,4 - 1,5.

Hotovostní likvidita

= peněžní prostředky / krátkodobé závazky

- Prostředky (na účtech / v pokladně / volně obchodovatelné CP / šeky).

- Doporučená hodnota se pohybuje kolem 0,2.

3/ AKTIVITA

- Úspěšnost podniku využívající svá aktiva (majetek).

- 2 formy:

- obrátkovost – počet obrátek aktiv za stanovené období

- doba obratu – počet dní, po které trvá jedna obrátka

Obrat aktiv

= tržby / aktiva celkem

- Kolikrát se aktiva obrátí za rok.

Obrat dlouhodobého majetku

= tržby / dlouhodobý majetek

- Měří efektivnost využívání majetku.

3/ AKTIVITA

Obrat zásob

= tržby / zásoby

- Kolikrát za rok je každá položka zásob prodána / naskladněna.

Doba obratu zásob

= zásoby / (tržby/360)

- Počet dní, po které jsou zásoby vázány v podniku.

3/ AKTIVITA

Doba splatnosti pohledávek

= pohledávky / (tržby/360)

- Kolik dní je pozdrženo inkaso plateb.

Doba splatnosti krátkodobých závazků

= krátkodobé závazky / (tržby/360)

- Doba, po kterou zůstávají krátkodobé závazky nezaplaceny.

4/ ZADLUŽENOST

Ukazatele zadluženosti

- Vztah mezi cizími / vlastními zdroji.

Ukazatel věřitelského rizika

= celkové cizí zdroje / celková aktiva

- Výše, kdy je majetek podniku kryt cizími (vypůjčenými) zdroji.

Poměr vlastního kapitálu a celkových aktiv

= vlastní kapitál / aktiva

- Část podnikových aktiv je financována kapitálem akcionářů.

- Oba ukazatele se pohybují v intervalu od 0 do 1.

4/ ZADLUŽENOST

Ukazatel úrokového krytí

= EBIT / celkový nákladový úrok

- Kolikrát celkový efekt reprodukce pokryje úrokové platby.

- Za rozhraní investice / spekulace je považována hodnota 3.

4/ BONITNÍ / BANKROTNÍ MODELY

- Slouží k rychlému odhadnutí finanční situace podniku,

- hodnocení bonity firem / předvídání případného bankrotu,

- příkladem jsou:

a/ Kralickův rychlý test,

b/ Altmanův index důvěryhodnosti. - Ukazatele se uspořádávají do paralelních / pyramidových soustav.

A/ KRALICKŮV RYCHLÝ TEST

- Skládá se ze čtyř (4) základních ukazatelů:

- kvóta vlastního kapitálu = vlastní kapitál / celková bilanční suma,

- doba splácení dluhu s CF = krátkodobé + dlouhodobé závazky / aktuální výše CF,

- rentabilita tržeb = CF / (tržby z prodeje vlastních výrobků a služeb + tržby z prodeje zboží),

- rentabilita aktiv.

A/ KRALICKŮV RYCHLÝ TEST

Příklad – Kralickův test

| AKTIVA | PASIVA | VZZ | |||

|---|---|---|---|---|---|

| POLOŽKA | HODNOTA V TIS. KČ | POLOŽKA | HODNOTA V TIS. KČ | POLOŽKA | HODNOTA V TIS. KČ |

| Aktiva celkem | 10,410 | Vlastní kapitál | 3,175 | EAT (čistý zisk) | 706 |

| Krátkodobé závazky | 7,134 | EBIT (zisk před zdaněním / úroky) | 1,113 | ||

| Dlouhodobé závazky | 101 | Celkové tržby | 45,108 | ||

- kvóta vlastního kapitálu = VK / A * 100 = 3 175 / 10 410 * 100 = 30,5 %

- doba splácení dluhu = KZ + DZ / EAT = 7 134 + 101 / 706 = 10 let

- rentabilita tržeb = EBIT / T *100 = 1 113 / 45 108 * 100 = 2,5 %

- rentabilita aktiv = EBIT / A *100 = 1 113 / 10 410 * 100 = 10,7 %

- Výsledné hodnoty jsou průměrné.

A/ KRALICKŮV RYCHLÝ TEST

- Podle dosažených hodnot za jednotlivé ukazatele se podniku přidělí body.

| Ukazatel | Výborně | Velmi dobře | Dobře | Špatně | Ohrožení |

|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | Kvóta vlastního kapitálu | > 30 % | > 20 % | > 10 % | > 0 % | negativní |

| Doba splácení dluhu z CF | < 3 roky | < 5 let | < 12 let | > 12 let | > 30 let |

| Cash flow v tržbách | > 10 % | > 8 % | > 5 % | > 0 % | negativní |

| ROA | > 15 % | > 12 % | > 8 % | > 0 % | negativní |

A/ KRALICKŮV RYCHLÝ TEST

Příklad – Kralickův test

| Ukazatel | Výborně | Velmi dobře | Dobře | Špatně | Ohrožení | Výsledná hodnota | Výsledná známka |

|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | |||

| Kvóta vlastního kapitálu | > 30 % | > 20 % | > 10 % | > 0 % | negativní | 30.50% | 1 |

| Doba splácení dluhu | < 3 roky | < 5 let | < 12 let | > 12 let | > 30 let | 10 let | 3 |

| Rentabilita tržeb | > 10 % | > 8 % | > 5 % | > 0 % | negativní | 2.50% | 4 |

| ROA | > 15 % | > 12 % | > 8 % | > 0 % | negativní | 10.70% | 3 |

| Výsledná průměrná známka | 2.75 | ||||||

- Nejhorší hodnocení připadá na rentabilitu tržeb.

- Pro srovnání byl vypočten Kralickův rychlý test i v následujících letech s těmito výsledky:

- 2016 známka 2,9 / 2017 známka 3,1 / 2018 známka 3,5 / 2019 známka 3,9.

- Hodnocení / finanční zdraví společnosti se postupně zhoršuje.

- Výsledná známka je aritmetický průměr dosažených známek.

B/ ALTMANŮV INDEX DŮVĚRYHODNOSTI

- Pracuje s výsledky statistické analýzy pomocí ní je možné předpovídat finanční krach společnosti.

- Při výpočtu je využíváno pěti (5) poměrových ukazatelů.

Základní rovnice Altmanova indexu:

Z = 3,3 * EBIT / celková aktiva + 1,0 * tržby / celková aktiva + 0,6 * tržní hodnota vlastního kapitálu / účetní hodnota dluhu + 1,4 * zadržené zisky / aktiva celkem + 1,2 * čistý pracovní kapitál / aktiva celkem

- Tento výpočtový vzorec však nelze využít pro posuzování českých podniků, kde se základní parametry zásadně liší od podniků v USA.

ALTMANOVO Z´´ SCORE

- Pro rozvojové trhy, mezi které patří i ČR byla vytvořena modifikace základního Altmanova indexu v podobě Z´´ score.

Základní rovnice Z´´score:

Z´´ = 6,56 * čistý pracovní kapitál / aktiva celkem + 3,26 * zadržené zisky / aktiva celkem + 6,72 * EBIT / celková aktiva + 1,05 * účetní hodnota vlastního kapitálu / účetní hodnota závazků

ALTMANOVO Z´´ SCORE

Příklad - Altmanovo Z´´ score

| AKTIVA | PASIVA | VZZ | |||

|---|---|---|---|---|---|

| POLOŽKA | HODNOTA V TIS. KČ | POLOŽKA | HODNOTA V TIS. KČ | POLOŽKA | HODNOTA V TIS. KČ |

| Aktiva celkem | 10,410 | Vlastní kapitál | 3,175 | EBIT (zisk před zdaněním / úroky) | 1,113 |

| Oběžná aktiva | 3600 | závazky z obchodního styku | 7,134 | EAT (čistý zisk) | 706 |

| Cizí zdroje | 7235 | ||||

| Nerozdělený zisk | 939 | ||||

- čistý pracovní kapitál / aktiva celkem = (3 600 – 7 134) / 10 410 = - 0,34.

- zadržené zisky / aktiva celkem = (939 + 706) / 10 410 = 0,16.

- EBIT / celková aktiva = 1 113 / 10 410 = 0,12.

- účetní hodnota vlastního kapitálu / účetní hodnota závazků = 3 175 / 7 134 = 0,45.

- Dílčí výsledky předznamenávají negativní hodnocení v celkovém výsledku.

ALTMANŮV INDEX DŮVĚRYHODNOSTI

| VÝSLEDNÁ TABULKA - INTERPRETACE HODNOTY Z FAKTORU | |

|---|---|

| Z FAKTOR > 2,99 | můžeme předpovídat uspokojivou finanční situaci |

| 1,8 < Z FAKTOR < 2,99 | "šedá zóna" nevyhraněných výsledků |

| Z FAKTOR < 1,8 | firma je ohrožena vážnými finančními problémy |

ALTMANOVO Z´´ SCORE

| VÝSLEDNÁ TABULKA - INTERPRETACE HODNOTY Z´´ SCORE | |

|---|---|

| Z´´ score > 2,6 | můžeme předpovídat uspokojivou finanční situaci |

| 1,1 < Z´´score < 2,6 | "šedá zóna" nevyhraněných výsledků |

| Z´´ score < 1,1 | firma je ohrožena vážnými finančními problémy |

2026-01-16 04:58:38 / konec výpisu prezentace